さまざまな金融機関から多種多様な住宅ローンが出ています。

金利や審査基準などの違いがあり、たくさんありすぎてどれがいいのかわからないという人もいるのではないでしょうか?

ローン返済を滞りなく続けるためにも、自分にあった住宅ローンを選ぶのが大切です。

そこで、一般的な知識や主流になっているローンに関して解説をします。

それぞれのメリット・デメリットをしっかりと理解して、自分にとって間違いのない住宅ローンを選びましょう。

Contents

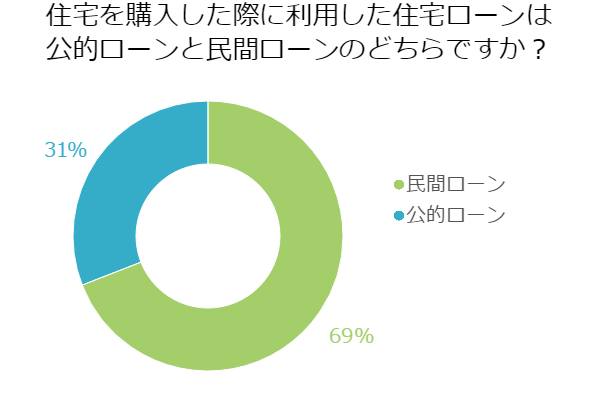

あなたが利用した住宅ローンは?

家を買う時の住宅ローン、公的ローンと民間ローンはどちらの利用が多いのでしょうか?

アンケートの結果を見てみましょう。

【質問】

住宅を購入した際に利用した住宅ローンは公的ローンと民間ローンのどちらですか?

【回答数】

公的ローン:64

民間ローン:143

調査地域:全国

調査対象:【年齢】20 –

調査期間:2017年03月21日~2017年03月27日

有効回答数:207サンプル

多くの人が使っている!主流は民間ローン

約7割の人が民間ローンを利用したと答えています。

・公的ローンは審査が難しいので審査が通らなかったから。

民間の方は源泉徴収票のみで審査が通ったから(専業主婦・主夫/女性/40代)

「民間ローン」を選んだ多くの人は、民間ローンの審査が通りやすいことを挙げています。

それでは、「公的ローン」を選んだ人の意見はどうでしょうか?

・主人の会社で住宅財形をしていたので、それを使って住宅を購入する際に、選択肢の中の一つとして考えて、返済期間や金利などを検討して、一番良い方法だったので決めました(専業主婦・主夫/女性/40代)

公務員だったり自治体に勤めていたりという人は、公的ローンを利用する人が多いようです。

民間ローンの魅力は審査に通りやすいことが一番のようです。

公的ローンよりも種類が多いので、いろいろな金融機関から選べるというのもメリットですよね。

逆に公的ローンを選んだ人は、金利の安さと安心感を挙げていました。

民間ローンは審査に通りやすい反面、金利が高い、公的ローンは審査が厳しい反面、金利が低いというイメージがあるようです。

実際のところはどうなのか、それぞれの特徴についてみていきましょう。

主流は民間ローン!フラット35と銀行ローン

・フラット35

住宅金融支援機構と民間金融機関が提携して融資を行なっている住宅ローンがフラット35です。

住宅金融支援機構と提携している銀行や信用金庫などの民間金融機関で取り扱われているのが特徴で、どの金融機関で利用してもローンの中身は同じです。

民間ローンと違うところは、団体信用生命保険への加入は任意であること、融資が受けられる住宅は、物件検査を受けたうえで住宅金融支援機構が定める技術基準に適合していることなどが挙げられます。

また、完成住宅にしか融資はできないため、着工金や中間金の支払いはつなぎ融資で行なうことになります。

・民間ローン

銀行や信用金庫、労働金庫など、民間金融機関がそれぞれで出している住宅ローンのことです。

金融機関によって融資条件やサービスが異なるため、民間ローンを選ぶときは複数の金融機関から資料を取り寄せて吟味する必要があります。

フラット35と違うところは、団体信用生命保険への加入は必須であること、金融機関によっては注文住宅購入前の着工金や中間金に対して分割融資をしてくれることなどです。

一般的に民間ローンの審査は年収や勤続年数の基準が設けられており、フラット35より厳しいと言われています。

そのため、自営業や勤続年数の短い人は、まずフラット35の利用を考えてみましょう。

公的機関による公的融資はどんな内容?

公的機関が提供している住宅ローンのことで、都道府県や市区町村が行なっているローンと、財形貯蓄のローンがあります。自治体によっては制度自体ない場合があるため、ここでは財形住宅貯蓄について説明します。

財形の正式名称は「勤労者財団形成促進制度」で、企業が財形制度を導入している場合、その企業に務める従業員のみが利用できます。

財形は一般財形貯蓄、財形年金貯蓄、財形住宅貯蓄に分けられ、住宅購入資金を貯める場合は財形住宅貯蓄を利用することになります。

また、財形貯蓄を利用している人を対象として、財形持家転貸融資があります。

財形貯蓄の融資残高に応じて、長期間・低金利の住宅ローンを受けることが可能です。

財形貯蓄残高の10倍まで融資を受けることができ、最高額は4,000万円、住宅購入にかかる90%以内までとなっています。

財形貯蓄1年以上、貯蓄残高50万円以上なら財形持家転貸融資へ申込ができますが、公務員と民間企業では申込先が違います。

公務員の場合は、勤務先の協同組合が窓口になっています。

民間企業の場合は、勤務先がどのような形で財形を導入しているかにより3パターンに分かれます。

もし民間企業に勤めていて住宅ローンを考えている場合は、一度企業の福利厚生担当者などに質問してみてください。

金利タイプは大きく分けると3種類!おすすめはどれ?

住宅ローンの金利タイプは大きく分けると変動金利型・固定金利期間選択型・全期間固定金利型の3種類あります。

変動金利型のメリットは、3種類の中で一番金利が安く設定されていることです。

半年の見直しで金利が安くなれば、その分だけ毎月の返済額も安くなります。デメリットは半年ごとの金利の見直しで、金利が上昇するケースがあることです。

上昇率が高いと毎月の返済が大変になり、とりあえず利息分のみ返済して元金がまったく減らない、という可能性も考えられます。変動金利は、金利が上下しても余裕を持って返済できる人に向いていると言えるでしょう。

固定金利期間選択型のメリットは、固定期間を2年、5年、15年などと設定して、期間が終了した時点で金利タイプを選び直せることです。

金利は期間が短いほど低くなるのが特徴です。また、金利は全期間固定金利型より安くなります。デメリットは、固定期間終了後に変動金利を選ぶと、金利が上昇するリスクがあります。

また、返済額の増額幅に関して制限がないため、いきなり返済額が増えてしまうリスクがあります。

全期間固定金利型のメリットは、金利が固定されているため、毎月の返済額が変わりません。

変動金利と違ってライフプランを立てやすく、金利変動に不安を抱くこともないです。

デメリットは、3タイプの中では一番金利が高く、金利変動による恩恵は受けられません。

このように、それぞれ特徴がありますので、自分にあった金利タイプを選びましょう。

まとめ

民間ローン、フラット35、財形持家転貸融資と、さまざまな住宅ローンを見てきました。

民間ローンに関しては各金融機関でいろいろな商品が出ています。

自分にあった住宅ローンを見つけるには、情報収集をしっかりすること。金利や融資額だけではなく、付帯サービスやオプションなどサービスもいろいろ付いています。

財形持家転貸融資に関しては受けられる人が限られているため、財形貯蓄をしている人は、ぜひ利用を考えてみましょう。

関連記事:

◆◆住宅ローンの選び方まとめ!知って得する住宅ローン!

◆◆フリーダムアーキテクツが開催しているデザイン住宅無料セミナーと住宅見学会の開催スケジュールはこちら。

カテゴリー:

新着記事

住宅ローン・お金

新築の固定資産税はいくら? 相場や計算方法、軽減…

一戸建てを新築したり、マンションを購入したりする場合、住宅ローン以外に「固定資産

住宅ローン・お金

新築住宅を建てるときに使える補助金・助成金・減税…

住宅を建てる際に利用できる補助金や助成金、減税制度は多数存在します。 条件に合致

住宅ローン・お金

年末調整で必要!住宅借入金等特別控除申告書の書き…

住宅ローンを契約して家を購入したあと、住宅ローン残高に応じて税制優遇を受けられま

住宅ローン・お金

一軒家の値段の平均は?年収の目安や推移を解説【価…

一軒家の購入を検討するときに、家本体の値段は気になるところです。しかし「具体的に

住宅ローン・お金

土地込み3500万円でも注文住宅は建てられる!予…

マイホームを建てるのであれば、かなりの予算を覚悟している人は多いでしょう。土地か

住宅ローン・お金

注文住宅を建てるなら頭金はいくら必要?相場と目安…

マイホームを建てるなら、希望どおりの家に仕上げられる注文住宅にしたいと考えている

おすすめ記事