家を購入するのにほとんどの場合は住宅ローンを申し込むことになります。

この際、必ず審査がありますが、審査に通過できなければ家を購入することはできません。住宅ローンは普通のキャッシングローンやショッピングカードの審査と違い、審査するための項目が多岐に渡ります。

そのため、住宅ローンは通りにくいとも言われています。

今回は、ハードルの高い住宅ローンの審査に通るためのポイントを3つ紹介します。ぜひ参考にして、申込に役立ててください。

住宅ローンの審査は1回で通るのが普通?

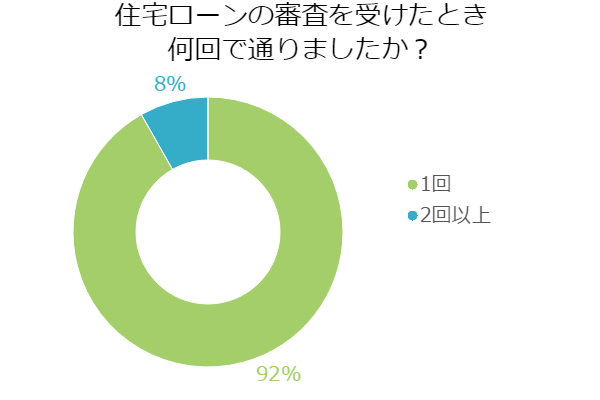

住宅ローンに実際申込んだ人は、何回で審査に通っているのでしょうか?アンケートを取りましたので、その結果を見ていきましょう。

【質問】

住宅ローンの審査を受けたとき何回で通りましたか?

【回答数】

1回:190

2回以上:17

調査地域:全国

調査対象:【年齢】20 –

調査期間:2017年03月21日~2017年03月27日

有効回答数:207サンプル

1回で審査通過した人はなんと全体の9割!

アンケートの結果、1回で審査に通ったという人が全体の9割にもなりました。

・主人が公務員であることと、収入が安定していたこと、その銀行で長年定期預金や定期積金があったから(専業主婦・主夫/女性/40代)

1回で審査に通った人は、やはり収入と職業が安定しているほかに、貯金にも余裕があるようですね。では、2回以上の人の回答を見てみましょう。

・何度か再審査されました。収入のせいかもしれません(女性/40代)

通常、審査結果の理由については開示されませんが、2回以上で審査に通った人は、収入の少なさを自覚していることが多いようです。何度か再審査している人が多かった印象です。

アンケート結果から、住宅ローンの審査に1回で通るには、収入の安定性や勤続年数の長さなどが関係しているようです。

また「頭金が用意できた」「建設会社や銀行の助言通りにしたら1回で通った」などの回答も見受けられました。

ひとりで考えているよりは、詳しい人に受かるためのアドバイスを受けるのも良い方法と言えそうです。

住宅ローンが通りにくいと言われる理由

住宅ローンの審査項目は多岐に渡ります。審査項目を大きくわけると、申込者本人に関する項目と、購入する土地や建物などの担保評価の2つになります。

実はこれが住宅ローンの審査が通りにくいと言われている理由にもなっています。申込者本人の審査で重視されるのは、借り入れした時と完済した時の年齢、年収、勤続年数、返済負担率、健康状態などです。

担保評価とは住宅ローンの融資後、もし債務者が返済できなくなった時に住宅を押さえるためで、金融会社は物件を売却してお金を回収することになります。もし物件の評価が低い場合、審査に通る確率は低くなります。

なるべく住宅ローンの審査に通るためには、普段から地道に生活していくことが重要です。

こんな人は審査に落ちてしまうことも

住宅ローンの審査では、金融機関から信用情報センターへ問い合わせが入ります。この信用情報に傷がついている場合、審査に通らない可能性が出てきます。

たとえば、クレジットカードやキャッシング、自動車ローンの延滞・未払いなどはその代表例です。その他、携帯電話料金の未納、税金や年金、公共料金の滞納なども見られます。

仕事の都合で数日遅れただけだとしても、金融機関によっては厳しくチェックされます。レンタルCDやDVDの返却を怠ったり遅延したりしたことがある人も要注意です。また、健康状態に不安がある場合も、審査に通らないことがあります。

住宅ローンを借りるには、団体信用生命保険に加入する必要があります。もし債務者が高度障害に陥ったり死亡したりした場合、債務者に変わり金融機関に返済を行います。

このため、金融機関にとって申込者が団体信用生命保険に加入できるかどうかは重要です。病歴や持病があると加入が難しくなるため、健康に不安がある人は注意してください。

借入れ可能な金額を決める年収負担率

年収負担率とは、税込み年収に対してローンの年会返済額の割合のことを指します。年収負担率で注意したいのは、ローンは住宅ローンだけではなく、自動車ローンやキャッシングなどの借り入れも含めて計算するということです。

たとえば、年収500万円の人が住宅ローンを借りるとします。

一般的に返済負担率は35%以内が目安です。2,000万円の住宅ローンで年間返済額が150万円の場合(他の借り入れはなしと仮定)、150万円÷年収500万円×100=30%となり、目安の35%以下なので借入可能となります。もしほかに自動車ローンがあり、年間返済額が200万円だとすると、200万円÷年収500万円×100=40%となります。

よって、このケースでは2,000万円でも融資不可という判断になります。住宅ローンの融資を考えているけど、ほかに借り入れやショッピング利用額がある人は、なるべく早めに返済をして住宅ローンの審査に備えたほうがいいでしょう。

返済関係はすべてクリーンにしてからのほうが審査通過できる可能性は高くなります。

住宅ローンの審査を通るために必要なポイント3つ

・頭金を用意する

用意する頭金は多いほうが審査に通りやすくなります。標準的な頭金の額よりも少ないと、「この人は計画的に貯蓄ができない?」と判断され、審査が長引く可能性もあります。

金融機関は、安定して支払いを続けられるかどうかを判断しますので、できる限り頭金は用意するようにしましょう。

・複数の住宅ローンに申込む

住宅ローンの審査基準は、各金融機関によって違います。A銀行では審査に落ちたけれど、B銀行では審査に通った、ということもありますので、複数の住宅ローンに申し込んでみるのもいいでしょう。

金利や返済方法なども金融機関によって異なるため、自分にあった住宅ローンを選びましょう。

・借入期間を短くする

金融機関にとって、借入期間は長いほうが融資したお金を回収できなりリスクは高くなります。

そのため、頭金を用意できず審査通過に不安が残る場合は、できるだけ借入期間を短くして申し込んだほうが審査に通過する可能性は高まります。

まとめ

住宅ローンの審査は実際にハードルが高いものですが、ローンを受けるための準備をきちんとしていれば通りやすくなります。まずは、現在の借入状況を把握して、返せるものは早めに返してしまったほうが良いでしょう。勤続年数が1年未満の人は、1年以上経過するのを待ってから申し込むのがおすすめです。

また、住宅ローンは健康な人ではないと融資を受けるのは難しいため、毎日規則正しい生活をして、病気をしないように注意してください。

関連記事:

家の建築予算を検討するなら、以下のページが参考になります

1000万円台の家の設計・建築実例間取りをみる

2000万円台の家の設計・建築実例間取りをみる

3000万円台の家の設計・建築実例間取りをみる

◆◆住宅ローンの選び方まとめ!知って得する住宅ローン!

◆◆フリーダムアーキテクツが開催しているデザイン住宅無料セミナーと住宅見学会の開催スケジュールはこちら。

カテゴリー:

新着記事

住宅ローン・お金

注文住宅の値引き交渉は可能?本当のところは?

住宅というのは、人生で一度あるかないかの大きな買い物です。なるべく安く建てたいと

住宅ローン・お金

住宅ローンの返済額は月々いくらが目安?いまの年収…

マイホームを購入する場合、多くのケースで「住宅ローン」を利用します。 手元にまと

住宅ローン・お金

住宅ローンの審査に落ちる原因は?審査基準について…

土地や建てたい家のイメージが固まったら、住宅購入に向けて具体的に動き出すことにな

住宅ローン・お金

新築住宅を守る!瑕疵担保責任と保証の違いとは?

マイホームの購入は一生に一度の買い物です。新築住宅の購入を考えている人のなかには

住宅ローン・お金

土地購入者は知っておきたい!住宅ローンの分割融資…

注文住宅を建てるには土地取得金や着手金、中間金など段階ごとにまとまったお金が必要

住宅ローン・お金

住宅と税金の関係性を知る!購入前に把握すべき税金…

住宅を所有すると税金がかかります。購入するときだけでなく維持する際にも税金がかか

おすすめ記事